Risikolebensversicherung

Schützen Sie, was Ihnen lieb ist.

Der Tod eines nahe stehenden Menschen ist immer schmerzlich und eine belastende Zeit, in der vieles andere in den Hintergrund rückt.

Eine Risikolebensversicherung hält „den Rücken frei”, damit in dieser schwierigen Phase nicht auch noch finanzielle Sorgen dazu kommen. Denn, auch wenn die Gedanken in dieser Zeit sicherlich wo anders sind, die finanziellen Verpflichtungen laufen weiter. Lebenshaltungskosten, Geschäftskredite oder ein Baudarlehen - finanzielle Verpflichtungen sollten nicht auf den Schultern der Hinterbliebenen lasten.

Mit einer Risikolebensversicherung können Sie die Existenz Ihrer Ehe-, Lebens- oder Geschäftspartner optimal absichern.

Hilfe vom Staat Was bekommen die Hinterbliebenen?

Witwen-/ Witwerrente

Stirbt ein Ehepartner, bekommen Witwe bzw. Witwer eine Witwen-/ Witwerrente. Das bekannte Sterbegeld wird seit 2004 nicht mehr gezahlt.

Die Höhe der Hinterbliebenenrente richtet sich nach der Rente, auf die der verstorbene Ehepartner zum Zeitpunkt seines Todes Anspruch gehabt hätte. Bei Berufstätigen ist die Grundlage die Rente wegen Erwerbsminderung.

Für alle, die nach dem 31.12.2001 geheiratet haben oder bei denen beide Partner nach dem 1.1.1962 geboren sind gilt: Nur wer bei Tod des Ehepartners mindestens ein Kind erzieht oder das 45. Lebensjahr vollendet hat (wird seit 2012 schrittweise auf 47 erhöht) oder erwerbsgemindert ist, hat einen Anspruch auf die große Witwen-/Witwerrente. Andernfalls wir die kleine Witwen-/Witwerrente gezahlt.

Eigene Einkünfte, z. B. Gehalt, Mieteinnahmen oder Kapitalvermögen, werden teilweise angerechnet und verringern die Rentenansprüche. Beide Renten werden grundsätzlich nur solange gezahlt, bis Witwe oder Witwer wieder heiraten.

Waisenrente

Auch die Kinder erhalten unter gewissen Voraussetzungen finanzielle Unterstützung.

Lebt ein Elternteil noch, besteht Anspruch auf eine Halbwaisenrente. Sind beide Eltern gestorben, wird die Vollwaisenrente gezahlt.

Der Anspruch endet mit dem 18. Geburtstag. Befindet sich das Kind in schulischer oder beruflicher Ausbildung oder studiert, wird die Waisenrente länger gezahlt. Der Rentenanspruch verfällt, wenn der Waise adoptiert wird oder heiratet. Eigene Einkünfte werden bei Kindern ab 18 Jahre teilweise angerechnet.

Kleine Witwen-/Witwerrente:

25% der Alters- bzw. Erwerbsminderungsrente des Verstorbenen; befristet auf 2 Jahre

Große Witwen-/ Witwerrente:

55% der Alters- bzw. Erwerbsminderungsrente des Verstorbenen

Halbweisenrente:

10% der Alters- bzw. Erwerbsminderungsrente des Verstorbenen

Vollweisenrente:

20% der Alters- bzw. Erwerbsminderungsrente des Verstorbenen

Sorgen Sie vor

Die durchschnittliche Witwen-/ Witwerrente beträgt gerade mal 500 € im Monat. Die Unterstützung durch den Staat reicht nicht, um den gewohnten Lebensstandard zu halten.

Durch eine Risikolebensversicherung können neben den Beerdigungskosten (durchschnittlich zw. 4.000 € bis 6.000 €) auch die laufenden Verpflichtungen beglichen werden. Deshalb sollte die Versicherungssumme, die im Todesfall ausgezahlt wird, ausreichend hoch sein.

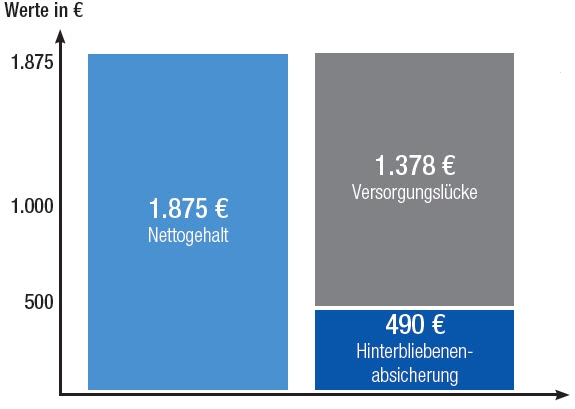

Beispiel: Mann, 30 Jahre, verheiratet, 2 Kinder, Alleinverdiener, 2500 € monatliches Bruttogehalt, renten- und kirchensteuerpflichtig

Wie die Grafik zeigt, fehlen der Familie jeden Monat 1.378 €.

Der genaue Absicherungsbedarf hängt von der Lebenssituation ab. Ein Alleinverdiener mit Frau, zwei kleinen Kindern und einer Hypothek hat sicherlich einen anderen Bedarf als ein kinderloses Ehepaar, das zur Miete wohnt.

Hohe Absicherung - geringe Beiträge

Eine Risikolebensversicherung ist eine relativ günstige Absicherungsform. Hohe Versicherungsummen sind meist schon für wenig Geld versicherbar. Der zu zahlende Beitrag hängt in der Regel von Alter, Geschlecht, Versicherungssumme und Laufzeit ab. Es können aber noch Zuschläge für riskante Hobbys oder Vorerkrankungen dazu kommen. Einige Versicherungsunternehmen bieten zudem günstigere Beiträge für Nichtraucher und bestimmte Berufe an.

In den meisten Angeboten wird ein Brutto- und ein Netto-Beitrag ausgewiesen. Dieser Unterschied kommt zustande, da die Versicherungssuntemehmen die Kunden an den erwirtschafteten Überschüsse beteiligen. Sofern Sie sich für das System der „Beitragsverrechnung“ entschieden haben, reduzieren die Überschüsse die laufenden Beiträge. Der Netto-Beitrag ist der derzeit gültige Zahlbeitrag für Ihre Risikolebensversicherung. Der Brutto-Beitrag ist der maximal mögliche Beitrag, wenn die Überschussbeteiligung reduziert werden muss.

Damit Ihr Beitrag auch in vielen Jahren noch bezahlbar bleibt, ist es wichtig, ein finanzstarkes Unternehmen zu wählen, das Ihnen auch in Zukunft noch hohe Überschüsse gutschreiben kann.

Woran sollten Sie sonst noch denken?

Eine Risikolebensversicherung ist ein wichtiger Baustein Ihrer privaten Vorsorge. Ebenso wichtig ist die Absicherung Ihrer Arbeitskraft, denn letztendlich bezahlen Sie damit Ihre Rechnungen. Aus diesem Grund gehört die Berufsunfähigkeitsversicherung (vor allem für Angestellte) zu den wichtigsten Policen. Werden Sie aufgrund einer Krankheit oder eines Unfalls berufsunfähig, erhalten Sie von der Versicherungsgesellschaft eine regelmäßige Rente.

Als Ergänzung oder auch als Alternative zur Berufsunfähigkeitsversicherung bietet eine Schwere Krankheiten Absicherung eine Kapitalleistung, wenn Sie z.B. an Krebs erkranken oder einen Herzinfarkt erleiden - egal, ob Sie noch arbeiten gehen können, oder nicht.

Für Arbeitnehmer ist zudem eine Krankentagegeldversicherung wichtig. Bei einer längeren Arbeitsunfähigkeit erhalten Sie nach 6 Wochen von Ihrem Arbeitgeber in der Regel kein Gehalt mehr. Vom Staat bekommen Sie zwar ein Krankengeld. Dieses ist aber so gering, dass Sie Ihren gewohnten Lebensstandard praktisch unmöglich beibehalten können. Die Krankentagegeldversicherung gleicht das Defizit aus.

› mehr Informationen anfordern